《笔尖网》文/笔尖观察

江西艾芬达暖通科技股份有限公司(以下简称“艾芬达”)创业板IPO之路可谓是命运多舛。早在2022年6月20日,艾芬达IPO便获受理,并于当年7月17日进入问询阶段,随后在2023年4月27日成功过会。然而,至今近两年时间过去了,艾芬达却迟迟未提交注册,这背后的原因引人深思。

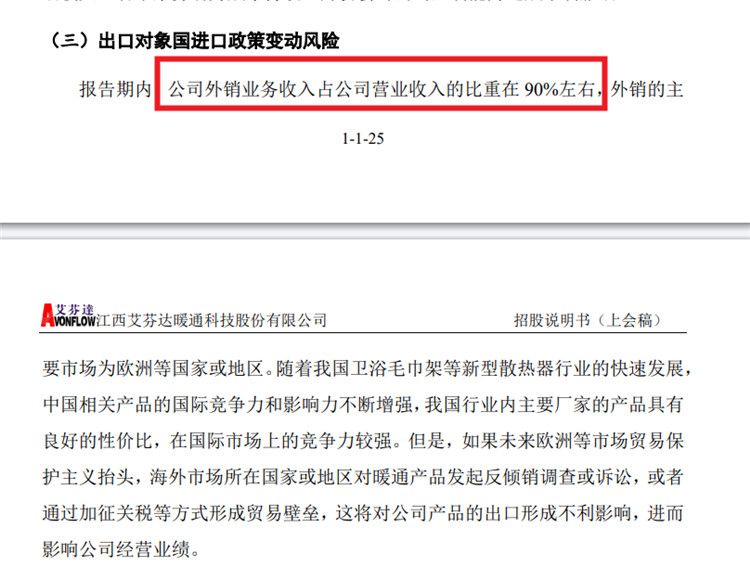

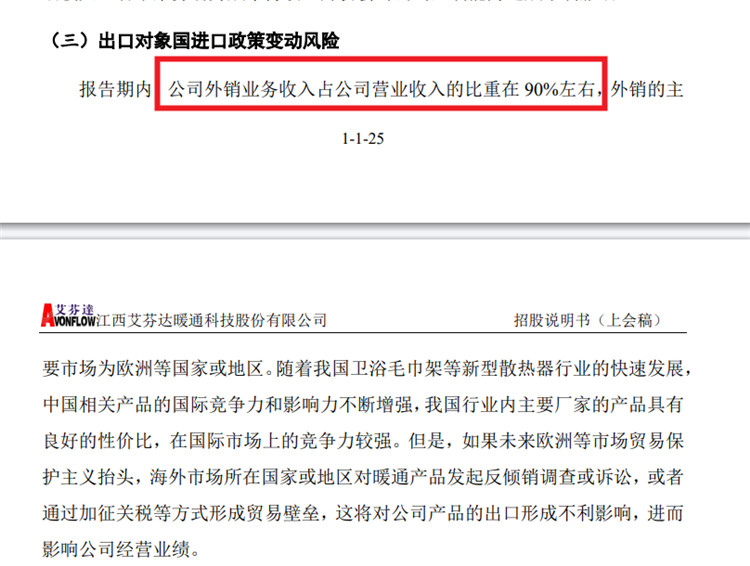

从公司自身来看,艾芬达面临着诸多挑战。首先,公司主营业务高度依赖境外市场,近九成收入来自境外。在全球经济不确定性增加、国际贸易环境复杂多变的背景下,这种业务模式的可持续性面临质疑。一旦海外市场出现波动,公司的营收和利润将受到严重影响,进而影响其在资本市场的表现。

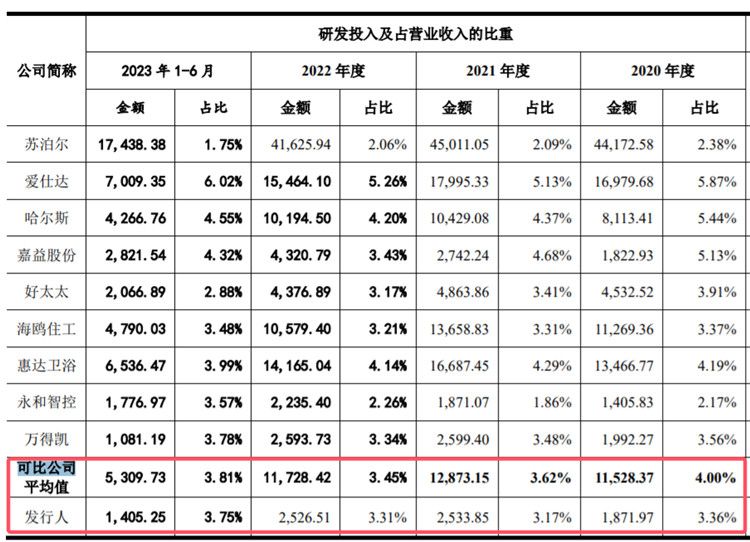

其次,艾芬达的研发费用率持续低于同行均值。2020年-2022年及2023年1-6月(统称报告期内),公司研发费用率分别为3.36%、3.17%、3.31%、3.75%,而同期可比公司研发费用率均值分别为4%、3.62%、3.45%、3.81%。相关领域人士指出,研发投入不足可能限制公司的创新能力和产品竞争力,对于以科技创新为核心的高新技术企业来说,这无疑是一个需要提升的方面。

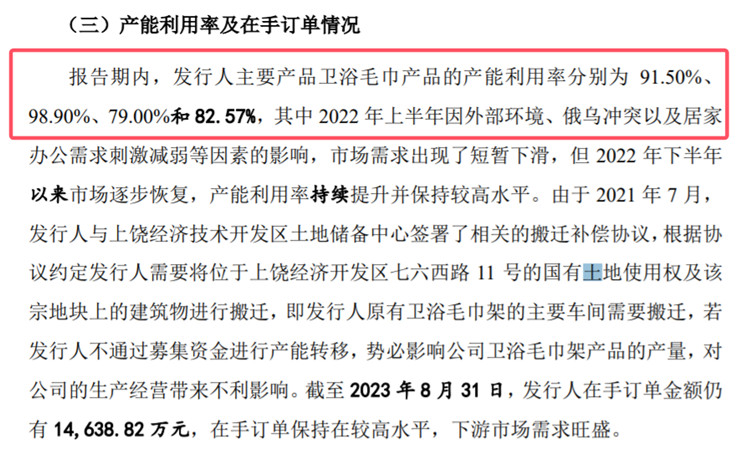

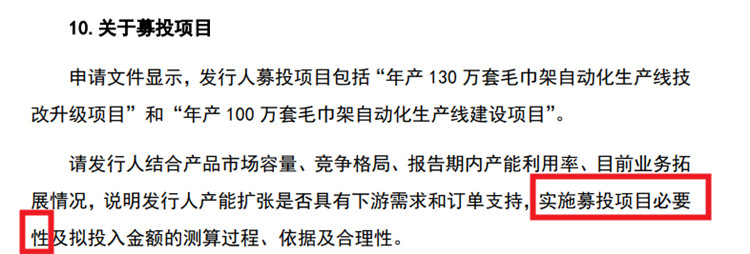

此外,艾芬达还面临着产能利用率下滑的问题。报告期内,公司卫浴毛巾架产品的产能利用率分别为91.5%、98.9%、79%、82.57%,在2022年大幅下滑后小幅回升,但仍未恢复此前水平。公司实施募投项目的必要性曾受到深交所的关注。

此次,艾芬达拟募集资金约6.65亿元,所募资金投向“年产 130 万套毛巾架自动化生产线技改升级项目”、“年产 100 万套毛巾架自动化生产线建设项目”及补充流动资金。

艾芬达能否顺利提交注册,公司的IPO之旅能否修成正果,《笔尖网》将持续予以关注。